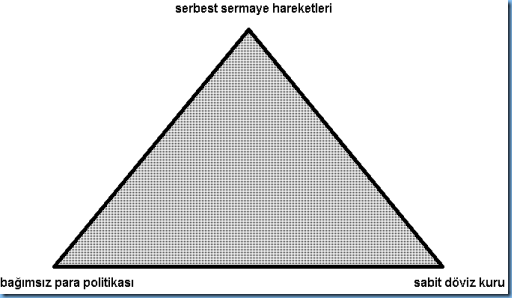

belki de üçlem demeliyiz. para politikası ve uluslararası finans alanındaki temel konulardan birisi bu. açık bir ekonomide, herbirinin kendine özgü faydaları olan üç politika hedefinden hepsine birden aynı anda ulaşılamayacağını ifade ediyor. (bunlar, aşağıdaki şekilde görüldüğü gibi, sermaye hareketlerinin serbestliği, bağımsız para politikası ve sabit döviz kuru.) belli varsayımlar altında geçerli bir teorik imkansızlık durumu olduğu gibi, pratikte de defalarca gözlemlenmiş bir olgu bu. parasal otorite, bu üç hedefin hepsine birden ulaşmaya çalışınca, en sonunda muhtemelen bir kriz patlıyor. bizdeki en bariz örneği, çiller başbakanlığı dönemindeki 1994 krizi.

serbest sermaye hareketlerini, tüketim ve yatırım harcamalarımızı finanse etmede sadece yurtiçi tasarruflarla sınırlı kalmayalım; aynı şekilde, tasarruflarımızı da yurtdışındaki yatırım alternatiflerinde değerlendirebilelim diye istiyoruz.

bağımsız para politikasında amaç, kısa vadeli faizleri ve diğer para politikası araçlarını serbestçe belirleyebilmek. buna en başta, içerideki ekonomik dalgalanmaları yumuşatmada para politikasını aktif olarak kullanabilmek için ihtiyacımız var. yani, ekonomik genişleme dönemlerinde, faizleri arttırıp enflasyonu frenlemek; daralma dönemlerinde ise, faizleri indirip büyümeye destek olmak bu sayede mümkün.

sabit döviz kuru ise, döviz kurundaki değerlenmelerin ihracatçıyı rahatsız etmemesine yaradığı gibi; döviz cinsinden borçlanmış ve üstüne bunları “hedge” etme gereği duymamış kesimlere de destek oluyor. kurdaki ani değer kayıpları, dövizle borçlananları batırıp bunlarla ilişkili herkesi de etkileyerek ekonominin geneline zarar vereceği için, bunun önüne geçmeye çalışmak kısa vadede faydalı bir uğraş. (tabii, uzun vadede bunun dövizde açık pozisyon almayı teşvik edeceğini de dikkate almak lazım. bu arada, ”hedge” etmeden kastımız finansal işlemler yoluyla, döviz kuru dalgalanmalarına karşı kendini güvenceye almak.)

bir merkez bankası, bu hedeflerin üçüne de yeri geldiğinde ulaşmak isteyebilir. ancak en fazla ikisine ulaşabilir. neden? diyelim ki sermaye hareketi serbest. bu durumda, finansal sermaye getirilerin düşük olduğu ülkelerden yüksek olduğu ülkelere rahatlıkla gidebilir. o zaman mesela, merkez bankası içeride büyümeye destek olmak için kısa vadeli faizleri düşürdüğü zaman, sermaye dışarı çıkmaya başlar. döviz çıkışı da ulusal paranın değer kaybetmesi sonucunu doğurur. o yüzden, kur sabit kalamaz. en azından yeterince uzun vadede bu doğru. merkez bankası daha önceden döviz rezervi biriktirmişse, rezervden döviz satarak kurların yükselmesini erteleyebilir. ancak döviz rezervleri sınırlı olduğundan, bu çok uzun süre sürdürülemez. sonunda ertelenen ufak değer kayıplarının birikip bir seferde büyük bir değer kaybına yol açmasına, döviz kuru krizi diyoruz.

üçlem, türkiye’nin son dönemdeki para politikası çerçevesiyle de yakından ilgili bir mevzu. küresel krize kadar enflasyon hedeflemesi uygulayan merkez bankamız, döviz kurunu serbest bırakıp diğer iki hedefi takip etmeyi seçmişti. ancak zengin (dolayısıyla dünya üzerindeki ağırlığı büyük) ülkelerin krizden çıkmak için son umut olarak çılgınca para basması, bunu değiştirdi. merkez bankamız artık, sermaye hareketlerinin yol açtığı kur değerlenmesine ve oynaklığına da engel olmaya çalışıyor. bu, yukarıdaki üçgende, bağımsız para politikasından sabit kura doğru kaymayı; yani, içerideki enflasyon ve büyüme hedeflerinden taviz verip faizleri, kurları istikrarlı tutacak şekilde belirlemeyi gerektiriyor. tabii, uygulamada bizim merkez bankamız faizleri bu çerçevede rahatlıkla indirse de, arttırım gerektiğinde isteksiz duruyor. bunlar iyi şeyler değil.

1 yorum:

Güzel ve pratik bir yazı olmuş, faydalandım teşekkür ederim

Yorum Gönder